به گزارش بیدار بورس، محمد رضوانی فر درباره میران سود خالص شستا و پیش بینی سود سال مالی منتهی به خرداد ۱۴۰۰، علت پرداخت طلب ویلموتس از فدراسیون فوتبال، قرار گرفتن ۱۵ زیرمجموعه در صف عرضه اولیه، شفافیت عملی و ... بدین شرح است:

وضعیت رشد شستا در بورس چگونه است و برای آینده چه پیشبینیهایی میکنید؟

رضوانی فر: سود خالص سرمایهگذاری تامین اجتماعی از ۴.۵ هزار میلیارد تومان در سال مالی منتهی به خرداد ۹۸ با رشد ۳۲۷ درصدی به بیش از ۱۹ هزار میلیارد تومان در سال مالی منتهی به خرداد ۹۹ افزایش یافته است. با حضور شستا در بورس، دغدغه صیانت از سهامداران حقیقی به مجموعه اقدامات افزوده شد و با برنامهریزیها و اقدامات عملیاتی مختلفی همچون افزایش تولید مقداری، کاهش هزینهها، اصلاح فرآیندهای خرید و فروش، معرفی محصولات جدید، اتمام پروژههای توسعهای، احیاء و سودآور کردن شرکتهای زیانده و افزایش سرمایه شرکتها در راستای ایجاد ارزش افزوده برای ذینفعان تلاش شده که در نتیجه این مجموعه اقدامات پیشبینی می شود سود خالص شستا با رشد ۷۰ درصدی به بیش از ۳۲ هزار میلیارد تومان در سال مالی منتهی به خرداد ۱۴۰۰ برسد که این امر مصداق بارز تحقق جهش معنادار تولید و سودآوری است.

در حال حاضر شستا حدود ۱۵۰ پروژه به ارزش ۳۷ هزار میلیارد تومان در دست اجرا دارد و با توجه به رشد عملکرد و بهبود شتابان روند سودآوری و موضوع تجدید ارزیابی داراییها که مطرح است، ارزنده بودن سهام شستا را بیشتر جلوه میدهد و طبیعتا باقی ماندن در این سرمایهگذاری با نگاه بلند مدت توصیه میشود.

زمانی که بابت طلب ویلموتس از فدراسیون فوتبال، شستا پول پرداخت کرد از همان اول با انتقادات زیادی روبرو شد، چرا قبول کردید طلب ویلموتس را پرداخت کنید و در بازگشت پول تعلل کردید؟ بعد از یک سال که پول نقد دادید دو ملک گرفتید. اینکه گفتید یورویی پول داده و یورویی پس میگیرید، صحت دارد؟

رضوانی فر: اینکه شستا مجبور است برای حمایت از تیم ملی و حفظ حیثیت و آبروی ملی از اقدام جسورانه و حمایتی که بر اساس مصوبات قانونی صورت گرفته، دفاع کند جزو مظلومیتهای شستا است. طبق مصوبات شورای عالی امنیت ملی و ستاد مقابله با آثار تحریمها علیه ایران در راستای صیانت از منافع ملی و حفظ اعتبار ملی ایران در عرصههای بین المللی و جلوگیری از هرگونه اقدامات عقدهگشایانه دشمنان، مقرر شد مبلغ ۲ میلیون یورو از محل منابع صادراتی شرکتهای زیرمجموعه شستا بصورت قرض برای مدت ۶ ماه در اختیار وزارت ورزش و فدراسیون فوتبال قرارگیرد که پس از طی مراحل قانونی و اخذ مجوزهای لازم از هیات امنای سازمان تامین اجتماعی و بانک مرکزی اقدام لازم صورت پذیرفت. با مجموعه پیگیریهای صورت گرفته و تدابیر حقوقی و اقدامات قضایی که در موعد مقرر اقدام شد، تمامی مطالبات شستا به نرخ روز یورو تامین شده است. اینکه بارها اعلام کردید سودخالص شستا افزایش زیادی داشته، بخش عمدهای از آن به نوسانات بازار ارزی مربوط میشود.

چقدر از این سوددهی شستا به عملکرد مطلوب و چقدر مربوط به نوسانات ارزی است؟

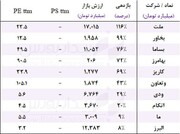

رضوانی فر: مسلما نوسانات نرخ ارز و افزایش نرخ تورم بر عملکرد همه بنگاههای اقتصادی طی دو سال اخیر تأثیرگذار بوده است. اما توجه به دو نکته در این خصوص ضروری است. نکته اول اینکه اگر نوسانات نرخ ارز باعث افزایش نرخ فروش محصولات و به تبع آن رشد درآمدهای شرکتها شده به همان نسبت نیز بر بهای تمام شده محصولات و هزینهها اثرگذار بوده و به نوعی اثر رشد درآمدی را خنثی کرده است. از طرفی اگر افزایش نرخ ارز منجر به افزایش سودآوری مجموعه شستا شده این فرصت برای سایر بنگاههای اقتصادی نیز فراهم بوده است. با تحلیلی بر عملکرد شستا در حوزههای مختلف صنعت و مقایسه آن با رقبا آنچه مشهود است، عملکرد برجسته شستا نسبت به رقبا در حوزههای مختلف صنعتی در یک شرایط برابر است. به عنوان مثال رشد سود خالص شستا در سال مالی اخیر نسبت به دوره مشابه قبل بالغ بر ۳۲۷ درصد بوده در حالی که رشد سود خالص سایر هلدینگ های چند رشتهای رقیب بسیار کمتر بوده است. همچنین در حوزههای خاص صنعت نیز عملکرد گروه شستا نسبت به رقبا وضعیت به مراتب بهتری را نشان میدهد. به عنوان مثال حاشیه سود خالص صنعت دارو در سال ۹۸ حدود ۳۱ درصد بوده در حالی که حاشیه سود خالص گروه دارویی شستا در سال ۹۸ بالغ بر ۳۹ درصد بوده است. همچنین حاشیه سود خالص صنعت سیمان در سال ۹۸ حدود ۱۶ درصد بوده در حالی که این میزان برای مجموعه سیمان شستا بالغ بر ۲۴ درصد بوده است. این موارد بر اساس صورتهای مالی حسابرسی شده قابل دسترس در کدال اعلام میشود. در ضمن عمده محصولات تولیدی در گروه شستا، مشمول قیمت گذاری تعزیراتی و دولتی است و به غیر از افزایش قانونی اعلام شده، افزایش دیگری نداشته و جهش سود شستا حاصل عملکرد مدیریتی ناشی از رشد مقادیر تولید و فروش، کنترل هزینهها و افزایش بهرهوری، تغییر سیاستهای فروش نظیر فروش از طریق مزایده، عرضه محصولات در بورس کالا، حذف واسطهها و ایجاد کانالهای فروش مستقیم و نیز تغییر ترکیب محصولات بوده است.

در گروه شستا عملکرد مجموعه بر اساس روند گذشته، بودجه و مقایسه با سایر رقبا سنجیده میشود که بر این اساس عملکرد گروه شستا دارای جهش معنادار است. درباره آخرین وضعیت بورسی شدن شرکتهای شستا توضیح دهید؟ آیا تا پایان سال برنامهای برای بورسی کردن شرکت جدید دیگری دارید؟ برنامه ها تا پایان دولت دوازدهم برای بورسی کردن شرکتهای شستا چیست؟

رضوانی فر: شستا در این دوره در مسیر حرکت از بنگاه داری به سهامداری پیش رفته و با عرضه اولیه شستا، هلدینگها و شرکتهای تابعه نظیر سرمایه گذاری صبا تأمین، سرمایه گذاری سیمان تأمین، تامین سرمایه امین، ملارد شیر، چوب و خزر کاسپین و زغال سنگ پروده طبس گام برداشته است. شستا در عرضه های اولیه سال ۹۹ از منظر تعدادی ۳۵ درصد و از منظر ارزشی ۵۰ درصد کل عرضههای اولیه را به خود اختصاص داده است. همچنین تعداد بیش از ۱۵ شرکت در صف و فرآیند عرضه اولیه قرار داشته که شامل سرمایهگذاری هامون شمال، سرمایه گذاری صنایع عمومی تامین، پتروشیمی شیمی بافت، محصولات کاغذی لطیف، کارگزاری صبا تأمین، سیمان آبیک، آنتی بیوتیکسازی ایران، خدمات ارتباطی رایتل، سرمایهگذاری صنایع لاستیک (نخ تایر صبا)، افق تأمین انرژی طوس، پخش دارویی اکسیر، سابیر و پالایشگاه ستاره خلیج فارس است که در حال طی فرآیند پذیرش و عرضه در بازار سرمایه است. ساز و کار بازار سرمایه بهترین روش و ابزار جهت واگذاری مالکیت شرکتها و خروج از بنگاهداری است. نیمنگاهی به سایر روشهای واگذاری و سرانجام تلخ آنها موید این گفتار است. ادامه مستمر و هوشمندانه این مسیر بهترین و شفافترین روش در جهت حرکت از بنگاهداری به سهامداری است.

اموال بازنشستگان و کارگران سالها به دست کسانی اداره شده که هیچ درکی از فعالیتهای اقتصادی و مدیریت شرکتها نداشتند اما حالا میگویید شفافیت در شستا عملی شده و در حد حرف نیست، درباره شفافیت عملی در شستا توضیح دهید؟

رضوانی فر: در دوره مدیریت فعلی شستا، شفافیت به عنوان یکی از اهداف اصلی مجموعه تعریف شده و از منظر یک شعار دیده نمیشود. در این خصوص اقدامات عملیاتی متعددی صورت پذیرفته که از مهمترین آنها میتوان به افشای اسامی و مشخصات اعضای هیات مدیره شرکتهای تابعه در وبسایت شستا و وزارتخانه، افشای صورتهای مالی، گزارشهای افزایش سرمایه و اطلاعات با اهمیت در سامانه کدال بورس و سایت شستا (اعم از شرکتهای بورسی و غیر بورسی)، انتشار و ارائه اطلاعات عملکردی شرکتهای تابعه به تمامی ذینفعان، طراحی و استقرار سامانههای مدیریتی و شفافیت (بالغ بر ۲۰ سامانه) اشاره کرد که نتیجه این اقدامات اخذ گزارش مقبول نسبت به صورتهای مالی تلفیقی و شرکت اصلی پس از ۲۲ سال، کسب رتبه اعتباری A+ و رشد ۳۰ درصدی گزارشات مقبول در شرکتهای تابعه است. حسابرس و بازرس قانونی شستا و هلدینگها و شرکتهای بزرگ تابعه، سازمان حسابرسی است و در حالی متوسط گزارشهای مقبول در سازمان حسابرسی ۵۰ درصد است که درصد گزارشهای مقبول شستا بالای ۹۰ درصد گزارشها است که یک رکورد بیسابقه است.

وضعیت تراز مالی و درآمدزایی شرکتهای اقماری در سال ۹۹ چگونه بوده است؟ آیا ادعای زیانده بودن شرکتها صحت دارد؟

رضوانی فر: تعداد شرکتهای زیانده گروه از ۴۰ در سال مالی ۹۶ به ۶ شرکت در سال مالی ۹۹ رسیده و برنامهریزی مدونی جهت خروج از زیان این ۶ شرکت باقی مانده تا پایان سال ۱۴۰۰ انجام شده است که برای مجموعه عظیمی همچون شستا یک دستاورد بزرگ محسوب میشود. مهمترین خروج از زیان در مجموعه شستا، خروج رایتل از زیان برای اولین بار در طول سالیان متمادی فعالیت این شرکت است که عملکرد از ۵۰۰ میلیارد تومان زیان در سال مالی ۹۷ به ۱۱۳ میلیارد تومان سود در سال مالی ۹۸ تبدیل شده است. همین اتفاق در پتروشیمی فارابی نیز اتفاق افتاد و این شرکت پس از سالها زیان دهی در سال جاری سودده شد. از این مثالها در دو سال اخیر بسیار رخ داده است. روند رو به رشد سودآوری شرکتها طی سالهای اخیر با شتاب چشمگیری تحقق یافته است و سود خالص گروه از ۱.۲ هزار میلیارد تومان در سال مالی منتهی به خرداد ۹۷ به ۳۲ هزار میلیارد تومان در سال مالی منتهی به خرداد ۱۴۰۰ افزایش یافته است.

گفته میشود هزینههای ماهانه کارمندان و نیروها و مدیریت شرکتهای زیرمجموعه شستا یعنی فیشهای نجومی حقوق یکی از عوامل زیانده بودن آنها است این موضوع صحت دارد؟

رضوانی فر: اولا تمامی هزینههای مربوط به حقوق و مزایای پرداختی شرکتها در گزارشات حسابرسی شده شرکتها موجود و در سامانه کدال بارگذاری شده است. ثانیا در تمام موارد ملزم به رعایت ماده ۸۴ قانون اصلاحیه مقررات مالی دولت بوده که رعایت آن توسط حسابرسان، سازمان بازرسی کل دیوان محاسبات مورد کنترل قرار میگیرد. ثالثا روند خروج از زیان شرکتهای زیانده و نیز تداوم روند سودآوری مجموعه شستا ادعای مربوط در سوال را رد میکند. رابعا با بررسی نسبت هزینههای نیروها به فروش در گروه شستا در مقایسه با صنعت مشاهده میشود این نسبت در گروه شستا به مراتب پایینتر از متوسط صنعت است.

گفته میشود این هرمی بودن زیرمجموعهها در بورس باعث شده تغییر مدیریت در این شرکتها تحت هر شرایطی صورت نگیرد و خریداران بورس سهمی در تغییر مدیران ندارند؟

رضوانی فر: شستا یک هلدینگ چندرشتهای است که دارای ۹ هلدینگ تخصصی در حوزههای مختلف صنعت بوده که هر یک از این هلدینگها نیز دارای مجموعهای از شرکتها در یک یا چند صنعت مرتبط هستند و زنجیره ارزش مجموعه را تشکیل میدهند. این نوع ساختار هلدینگی نه تنها در ایران از سالیان گذشته وجود داشته و مرسوم است بلکه یکی از ساختارهای متعارف در محیط کسب و کار بینالمللی است. در این نوع ساختار شستا بهعنوان راس هرم و مجموعهای چندرشتهای اقدام به بهینهسازی پرتفوی صنعت میکند. در سطح دوم هرم، هلدینگهای تخصصی اقدام به بهینهسازی پرتفوی شرکتی کرده و در سطح سوم نیز شرکتهای تابعه پرتفوی محصولات را بهینه میکنند لذا وجود چنین ساختاری علاوهبر ایجاد زنجیره ارزش به دلیل متنوعسازی پرتفوی، منجر به کاهش ریسک غیرسیستماتیک در مجموعه شده و از این طریق باعث ایجاد همافزایی و خلق ارزش برای ذینفعان میشود. وقوع چنین امری مصداق واقعی مزیت مادری در شرکتهای هلدینگ است. افزایش شناوری فرآیندی تدریجی است که امکان حضور سایر سهامداران را در ترکیب هیأت مدیرهها فراهم میسازد. این موضوعی است که اکنون در بخش زیادی از شرکتهای زیرمجموعه شستا رخ داده است. این روند تدریجی است و متناسب با شرایط بازار سرعت آن تغییر میکند.

نظر شما